Ανέβασε «ρυθμούς» ο μετασχηματισμός του εγχώριου τραπεζικού κλάδου χάρη στο σχέδιο «Ηρακλής II» αλλά και τις ενέργειες ενίσχυσης κεφαλαίων, όπως διαπιστώνει η Euroxx, μετά και την ανακοίνωση των αποτελεσμάτων από τις τέσσερις συστημικές τράπεζες.

Η κερδοφορία επιβαρύνθηκε από τo εμπροσθoβαρές κόστος των τιτλοποιήσεων και τις προβλέψεις λόγω πανδημίας, τα οποία και αντιστάθμισαν τη βελτίωση στα προ προβλέψεων έσοδα τα οποία ευνοήθηκαν από τα κέρδη των ελληνικών ομολόγων και τα ανθεκτικά βασικά τραπεζικά έσοδα.

Συνοψίζοντας τα αποτελέσματα των ελληνικών τραπεζών:

Μεικτές τάσεις στα καθαρά έσοδα από τόκους (NII) με αύξηση για την Εθνική Τράπεζα (+3,1% σε τριμηνιαία βάση) και την Alpha Bank (+1,6%) λόγω της επέκτασης του χαρτοφυλακίου των εξυπηρετούμενων δανείων, από την αυξημένη έκθεση στο πρόγραμμα TLTRO της ΕΚΤ και του repricing των προθεσμιακών καταθέσεων, ενώ στην περίπτωση της Eurobank (-0,6% σε τριμηνιαία βάση) και της Τράπεζας Πειραιώς (-0,4%), η απομόχλευση αντισταθμίστηκε σχεδόν από το χαμηλότερο κόστος χρηματοδότησης (χαμηλότερο κόστος καταθέσεων και TLTRO) και από την αύξηση των νέων δανείων.

Υψηλότερη παραγωγή εσόδων από προμήθειες καθώς σε τριμηνιαία βάση για όλες τις τράπεζες πλην της Alpha Bank με υψηλότερη παραγωγή προμηθειών από κάρτες, bancassurance και asset management. Οι λειτουργικές δαπάνες κινήθηκαν ανοδικά και σε επαναλαμβανόμενη βάση για όλες τις τράπεζες κυρίως λόγω εποχικότητας και κόστους εθελούσιας εξόδου.

Ως αποτέλεσμα, τα βασικά έσοδα προ προβλέψεων (PPI) αυξήθηκαν σε τριμηνιαία βάση για την Εθνική Τράπεζα και την Eurobank κατά 0,1% και 0,8%, αντίστοιχα, κυρίως λόγω των υψηλότερων βασικών εσόδων ενώ οι Alpha Bank και Τράπεζα Πειραιώς σημείωσαν μείωση κατά 3% και 6% αντίστοιχα, σε τριμηνιαία βάση.

Οι προβλέψεις επισφαλών δανείων αυξήθηκαν για όλες τις τράπεζες πάνω από 100% σε τριμηνιαία βάση πλην της Eurobank, καθώς επιβαρύνθηκαν από τις προβλέψεις λόγω Covid-19 και το κόστος τιτλοποίησης, ενώ το κόστος πιστωτικού κινδύνου (CoR) επί των μέσο όρο των καθαρών δανείων διαμορφώθηκε στο 1,6% - 2%, με την Εθνική Τράπεζα να εμφανίζει το υψηλότερο κόστος.

Αύξηση των ακαθάριστων δανείων για την Eurobank και την Πειραιώς κατά 0,4 - 2,4% με τη βοήθεια των κρατικών προγραμμάτων και μέτρων στήριξης, ενώ η Alpha Bank και η Εθνική Τράπεζα κατέγραψαν μείωση κατά 0,04 - 15,7%.

Όλες οι τράπεζες κατέγραψαν εισροές καταθέσεων 0,7-3,2 δισ. ευρώ στην Ελλάδα και η χρηματοδότηση μέσω του Ευρωσυστήματος ανήλθε σε 41,4 δισ. ευρώ τον Δεκέμβριο (περίπου 14,4% του ενεργητικού έναντι 14,2% στο γ’ τρίμηνο) χάρη στα TLTRO της ΕΚΤ και του waiver της ΕΚΤ για την αποδοχή των ελληνικών ομολόγων ως collateral.

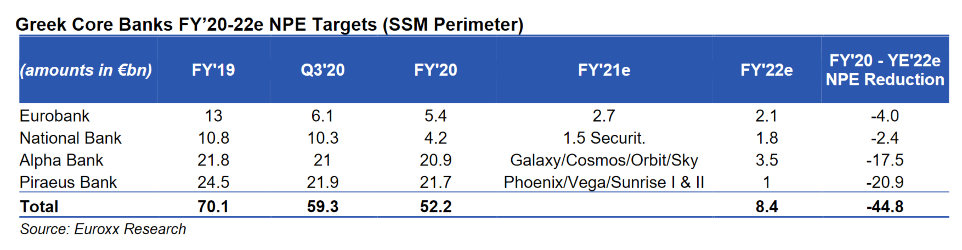

Επιπλέον, όλες οι τράπεζες κατάφεραν να μειώσουν τον όγκο των NPEs σε τριμηνιαία βάση λόγω των αρνητικών οργανικών σχηματισμών, επωφελούμενες επίσης από τις κατευθυντήριες γραμμές της ΕΒΑ σχετικά με τα μορατόρια δανείων (επεκτάθηκαν έως τον Μάρτιο του 2021 προκειμένου οι τράπεζες να χειριστούν δεύτερο κύμα της Covid-19). Όπως σημειώνει η Euroxx, τα περισσότερα μορατόρια έχουν λήξει και το ποσοστό νέων NPEs (από αυτά τα δάνεια) αναμένεται κάτω από το 20%.

Τέλος, ο κεφαλαιακός δείκτης CET1 διαμορφώθηκε στο 13,8 - 17,3% στο δ’ τρίμηνο ενώ σε βάση fully loaded διαμορφώθηκε στο 11,3 - 14,8%, αρκετά υψηλότερα από τις εποπτικές απαιτήσεις για το 2020-2021.