Ολοένα και περισσότερες εταιρείες ανά τον κόσμο ενισχύουν τα περιβαλλοντικά και κοινωνικά κριτήρια όπως και τα κριτήρια διακυβέρνησης, σε μια προσπάθεια αντιστάθμισης σε πρώτο βαθμό και εν συνεχεία της υπερκέρασης των καταστροφικών συνεπειών της κλιματικής αλλαγής.

Ωστόσο αν και ο ρυθμός υιοθέτησης καινοτόμων έργων έχει ενισχυθεί σημαντικά, το επενδυτικό κενό μεταξύ του τι δαπανάται επί του παρόντος και του τι κρίνεται αναγκαίο, είναι τεράστιο αγγίζοντας τα 3 έως 5 τρισ. δολάρια ετησίως, σύμφωνα με τους αναλυτές της Citi.

Σε διαδικτυακό event του αμερικανικού οίκου, που παρακολούθησε το insider.gr με θέμα «Financing a Greener Planet» αποτυπώθηκε η επιτάχυνση των δράσεων για το κλίμα με στόχο τις μηδενικές εκπομπές CO2, η «πράσινη» στροφή των χαρτοφυλακίων σε assets που ενσωματώνουν τα κριτήρια ESG και η έκδοση «πράσινων» και «κοινωνικών» ομολόγων αλλά και το έδαφος που κερδίζουν οι εταιρείες SPACs (εταιρείες «κέλυφος» για εξαγορά άλλων με στόχο την αρχική δημόσια προσφορά, υπό άλλο κανονιστικό πλαίσιο).

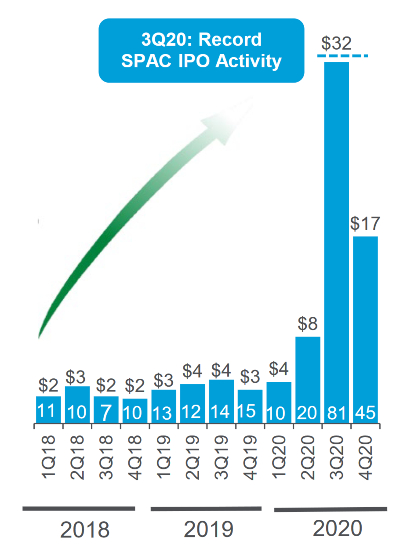

Όπως ανέφερε Sandip Sen, Global Head of Alternative Energy Banking της Citi, οι επενδύσεις μέσω των «οχημάτων» SPAC έχουν έρθει για να μείνουν, καθώς μόνο το γ' τρίμηνο του 2020 σημειώθηκε ρεκόρ με 80 IPOs μέσω των SPAC συνολικής αξίας 32,1 δισ. δολαριών, από μόλις 2 - 4 δισ. δολάρια ανά τρίμηνο το 2018 - 2019, με τις περισσότερες να αφορούν τον κλάδο της ενέργειας. Παράλληλα, αρχίζουν να αναδύονται και οι mega-SPAC εταιρείες, με το Pershing Square Tontine του Bill Ackman να αντλεί 4 δισ. δολάρια μέσω IPO. Σύμφωνα με τον ίδιο, στο δ' τρίμηνο του 2020, οι SPACs που βρίσκονται ακόμη σε εκκρεμότητα είναι 208 (73 δισ. δολάρια) εκ των οποίων οι 40 (11 δισ. δολάρια) έχουν ανακοινώσει κάποια είδους συγχώνευση και οι υπόλοιπες 168 (62 δισ. δολάρια) αναζητούν στόχους για εξαγορές.

Από τη μεριά του, ο Philip Brown, Managing Director of Capital Markets Origination της Citi, ανέφερε πως το 2020 ήταν μια εντυπωσιακή χρονιά για τις ομολογιακές εκδόσεις, καθώς σημειώθηκε αύξηση 180% σε σύγκριση με το 2019 φτάνοντας τα 552 δισ. δολάρια, με έμφαση στις «πράσινες» (άνοδος 11% σε σχέση με πέρυσι), «βιώσιμες» και «κοινωνικές» εκδόσεις. Παράλληλα, εντυπωσιακή αύξηση 700% καταγράφηκε και στις εκδόσεις «κοινωνικών» ομολόγων σε σύγκριση με το 2018, με τα 150 δισ. ευρώ να προέρχονται από μεριάς κυβερνήσεων ως απάντηση στους τριγμούς που προκάλεσε η πανδημία στην αγορά εργασίας. Όπως σημείωσε, η ΕΕ μέσω του προγράμματος SURE για την στήριξη της απασχόλησης, θα καλύψει τη μεγαλύτερη εκδοτική δραστηριότητα σε «κοινωνικά» ομόλογα με 100 δισ. ευρώ, συμπληρώνοντας πως τα ESGs αποτελούν το κυρίαρχο θέμα των αγορών.

Όσον αφορά τους δείκτες KPIs που συνδέονται με τα ομόλογα, η Sanaa Mehra Vice President στο Sustainable Debt Capital Markets της Citi, σημειώσε πως οι επενδυτές εστιάζουν στο μοντέλο ευθυγράμμισης των εταιρειών γύρω από τη βιωσιμότητα και τους στόχους που θέτουν, αλλά και στα χρονοδιαγράμματα. Για παράδειγμα όπως επισήμανε η ίδια, υπάρχουν μερικές εταιρείες που θέτουν στόχους για μηδενικές εκπομές μέχρι το 2050, αλλά από τη μεριά τους οι επενδυτές αναρωτιούνται πως θα επιτευχθούν αυτοί οι στόχοι και ποιος θα είναι ο τρόπος μετάβασης σε αυτό το μοντέλο. Γιαυτό λόγο, πολλές εταιρείες θέτουν στόχους σε βραχυπρόθεσμο και μεσοπρόθεσμο ορίζοντα (2025, 2030). Σύμφωνα με τη Sanaa Mehra, αν οι εταιρείες δεν φέρνουν εις πέρας τους περιβαλλοντικούς και βιώσιμους στόχους που θέτουν, τότε θα πληρώνουν ένα αυξημένο κουπόνι στο ομόλογο.

Φωτογραφία: Shutterstock