Τίποτα δεν διαρκεί για πάντα και τίποτα δεν μπορεί να είναι το ίδιο μετά από μια άνευ προηγουμένου καταστροφή στις αγορές. Ξεδιπλώνοντας το «φίλμ» ενός από τους μακροβιότερους οικονομικούς κύκλους στην παγκόσμια ιστορία, θα εντοπίσει κανείς πολλά τρωτά σημεία που θα μπορούσαν να δώσουν τη χαριστική βολή σε ένα σαθρό τεχνικά «οικοδόμημα». Ένα οικονομικό «οικοδόμημα» που βασίστηκε πάνω στην τιτλοποίηση και εμπορευματοποίηση του ρίσκου και του κινδύνου, στην υπερδιόγκωση του δημόσιου και ιδιωτικού χρέους και στον έντονο κερδοσκοπισμό που επικρατούσε στις αγορές.

Δώδεκα χρόνια μετά το ξέσπασμα της διεθνούς χρηματοπιστωτικής κρίσης φαίνεται πως κανείς δεν έμαθε από την ιστορία, με τα στρατηγεία των κεντρικών τραπεζών να προσπαθούν με τον οποιονδήποτε τρόπο να δώσουν σφυγμό σε μια παγκόσμια οικονομία που αργοπεθαίνει. Οι ίδιες προτίμησαν όλα αυτά τα χρόνια να τροφοδοτήσουν και να συντηρήσουν μέσω διάφορων νομισματικών εργαλείων μια «φούσκα», από το να λάβουν μέτρα ώστε να διαχύσουν πιο ήπια μια ύφεση -που είναι αναπόφευκτη- στην παγκόσμια αγορά, που μπορεί να προκληθεί από τη συνδυασμένη επίδραση μικρότερων κρίσεων μεσαίου μεγέθους (Brexit, εμπορικές διενέξεις, γεωπολιτικές αστάθειες, εμπόλεμες καταστάσεις).

Η εμφάνιση μιας πανδημίας όπως αυτή του κορονοϊού, έρχεται να τοποθετηθεί ως το τελευταίο «τουβλάκι» σε ένα επιβαρυμένο πύργο με πολλά «τουβλάκια» (οικονομικό outlook) που τρεμοπαίζει εδώ και χρόνια. Ωστόσο το φιλμ δεν τελειώνει εδώ. Ξυπνώντας «μνήμες 2008», ο κορονοϊός μπορεί να χτυπήσει σφοδρότερα την παγκόσμια οικονομία καθηλώνοντας για ένα εύλογο χρονικά διάστημα τους ισχυρότερους κλάδους της. Όσο ο ιός εξαπλώνεται και μεταδίδεται με τόσο μεγάλη ταχύτητα, τόσο η παγκόσμια οικονομία θα βυθίζεται σε ύφεση, με τις κεντρικές τράπεζες και τις εθνικές κυβερνήσεις να προσπαθούν να περιορίσουν τις απώλειες στις οικονομίες που πλέον δείχνουν ευάλωτες και εκτεθειμένες σε οικονομικά σοκ.

Το σκηνικό μιας τραγωδίας στις αγορές

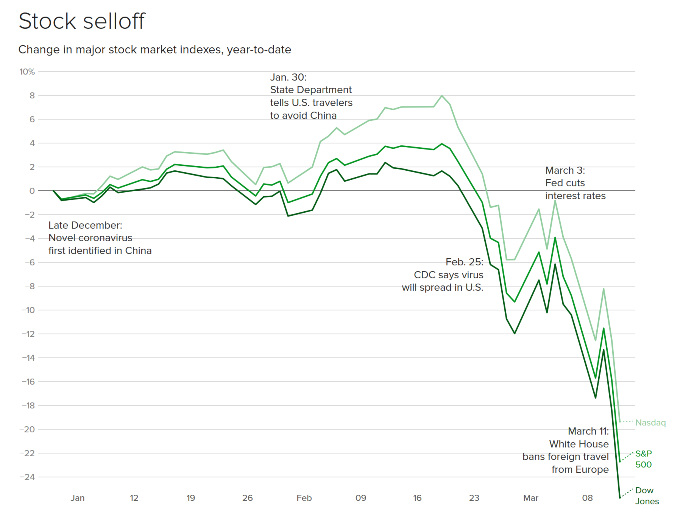

Με τον πυρήνα του κορονοϊού να εντοπίζεται στην Κίνα, χτυπώντας θανάσιμα τον «κόκκινο δράκο», η Wall Street συνέχιζε να κινείται σε «πλασματικά» επίπεδα ρεκόρ, δημιουργώντας έντονα ερωτήματα, σχετικά με το τι προβλέπεται για την εξέλιξη του ιού και από που αντλούν ώθηση οι επενδυτές. Ενδεικτικό της φούσκας της Wall είναι πως τους δείκτες δεν κατάφερε να «φρενάρει» ούτε η ταξιδιωτική απαγόρευση του State Department προς την Κίνα στις 30 Ιανουαρίου. Καθώς ο ιός στοίχειωνε την Κίνα αυξάνοντας δραματικά τον αριθμό των κρουσμάτων και νεκρών, οι δείκτες της Wall χτυπούσαν καθημερινά νέα υψηλά. Εταιρείες που στοιχειοθετούνται πίσω από ένα βωμό χρέους έβλεπαν τις μετοχές τους να ενισχύονται με ρυθμούς γεωμετρικής προόδου.

Ωστόσο σαν κεραυνός εν αιθρία έπεσε η ανακοίνωση του Παγκόσμιου Οργανισμού Υγείας στις 25 Φβερουαρίου που έκανε λόγο για ραγδαία εξάπλωση του φαινομένου τόσο στην Ευρώπη όσο και στις ΗΠΑ. Χρειάστηκαν λοιπόν, σχεδόν δύο μήνες μέχρι να γίνει ξεκάθαρο στις αγορές ότι ο κορονοϊός παίρνοντας να χαρακτηριστικά μιας υβριδικής και ασύμμετρης απειλής θα πλήξει την παγκόμια οικονομία. Βλέποντας μια διόρθωση της τάξης του 10% στη Wall Street η Fed προέβη σε μια πρωτοφανή -εκτός προγράμματος- μείωση των επιτοκίων κατά 50 μονάδες βάσης στο όριο του 1%-1,25%, δίνοντας μια μικρή ανάσα στους επενδυτές μέχρι να ξεκινήσει το «τρενάκι του τρόμου». Τη χαριστική βολή στη Wall έδωσε την Τετάρτη, η απόφαση του Ντόναλντ Τραμπ να κλείσει τα σύνορα των ΗΠΑ για 30 ημέρες ώστε να μην υπάρξει ανίστοιχο φαινόμενο «Ιταλίας» στις ΗΠΑ. Παράλληλα, ο Αμερικανός πρόεδρος υποβιβάζοντας την επικινδυνότητα του ιού έσπευσε την Παρασκευή να κηρύξει σε κατάσταση έκτακτης ανάγκης τις ΗΠΑ ανακοινώνοντας πολύπλευρα δημοσιονομικά και υγειονομικά μέτρα για την αντιμετώπιση των οικονομικών επιπτώσεων του κορονοϊού (50 δισ. δολάρια στις πολιτείες, και υγειονομικό εξοπλισμό). Με αυτόν τον τρόπο καθησύχασε σε -πρώτο βαθμό- τη Wall και ενίσχυσε το πολιτικό του προφίλ καθώς βρισκόμαστε σε προεκλογική περίοδο στις ΗΠΑ.

Στο κατώφλι των αρκούδων

Με αυτόν τον τρόπο το σκηνικό των ρεκόρ ξηλώθηκε πλήρως και τη θέση του πήρε ένα σκηνικό μαζικών και «βίαιων» ρευστοποιήσεων. Από τα υψηλά που είχαν φτάσει οι δείκτες της Wall στα μέσα Φεβρουαρίου, μέχρι και το κλείσιμο της συνεδρίασης της Τετάρτης (11 Μαρτίου) εξανεμίστηκαν περισσότερα από 6,7 τρισ. δολάρια σε κεφαλαιοποίηση. Funds που κερδοσκοπούσαν όλο αυτό το διάστημα, κατέρρεαν, αναζητώντας ρευστότητα με μοναδική εντολή το «sell», κλείνοντας θέσεις. Ακόμα και στα blue chips (μετοχές υψηλής κεφαλαιοποίησης) καταγράφηκαν ισχυρές ρευστοποιήσεις, με τις μετοχές των «big 5» της τεχνολογίας (Amazon, Apple, Alphabet, Facebook, Microsoft) να βουτάνε πάνω από 8% χάνοντας 416 δισ. δολάρια σε κεφαλαιοποίηση μόνο την Πέμπτη. Αυτό που είναι ιδιαίτερα ανησυχητικό ωστόσο, είναι πως στο κραχ της Πέμπτης (στο -10% έκλεισε η Wall) ο χρυσός και το αμερικανικό 10ετές ομόλογο κατέγραψαν πορεία αντίθετη από αυτή που σημειώνουν σε τόσο έντονα κύματα ρευστοποιήσεων. Ενδεικτικό είναι πως ο χρυσός έκλεισε με απώλειες 5%, αντί να καταγράψει ισχυρά κέρδη, και το αμερικανικό 10ετές ενισχύθηκε φτάνοντας κοντά στο 0,9%.

Σε ένα τοπίο ολικής καταστροφής της Wall, η Fed έσπευσε να προσφέρει ρευστότητα «μαμούθ» ύψους 1,5 τρισ. δολαρίων στην διατραπεζική των ΗΠΑ. Η οδηγούμενη από τις αγορές κίνηση της Fed σκιαγράφησε πλήρως το πόσο βαθύ είναι το ρήγμα που έχει προκληθεί στη Wall και κατόπιν στο τραπεζικό σύστημα των ΗΠΑ. Ουσιαστικά η στήριξη της Fed αποδεικνύεται τόσο μεγάλη που την Παρασκευή οι δείκτες κατέγραψαν ανοδικό «ξέσπασμα» 9%, με τον S&P 500 και τον Nasdaq να βρίσκονται στο κατώφλι της bear market.

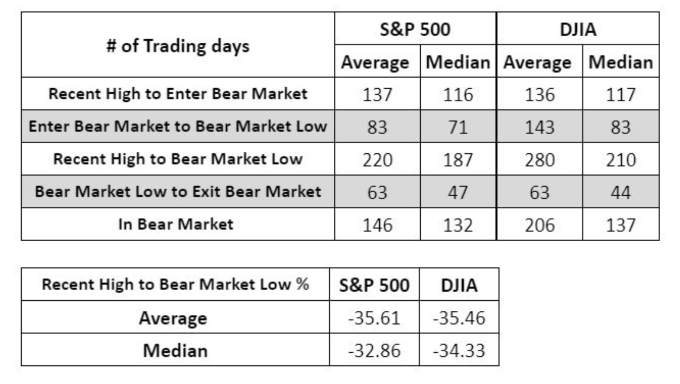

Από την Πέμπτη, λοιπόν, σήμανε το τέλος της 11ετούς μακρόχρονης πορείας της bull market, με τις «αρκούδες» να βρίσκονται στο κατώφλι. Την αρχή έκανε ο Dow Jones που εισήλθε πρώτος στη bear market καταγράφοντας από τις 12 Φεβρουαρίου απώλειες που ξεπέρασαν το 20%, φτάνοντας την Πέμπτη στο 29% και την Παρασκευή στο 20%. Αυτό ήταν το δεύτερο ταχύτερο «γκρέμισμα» για τον βιομηχανικό δείκτη, αφού χρειάστηκε μόλις 19 συνεδριάσεις για να εισέλθει σε bear market. Τον Νοέμβριο του 1931, καθώς η Μεγάλη Ύφεση (1929-1931) κάλυπτε τις ΗΠΑ, ο Dow χρειάστηκε μόλις 15 ημέρες για να φτάσει από τα ρεκόρ στο -20%. Ανάλογη πορεία ακολούθησαν την Πέμπτη και ο S&P 500 με τον Nasdaq που συγκέντρωσαν σωρευτικά σε απώλειες από τις 19 Φεβρουαρίου 27% έκαστος, μαζεύοντας την Παρασκευή στο 18%. Παράλληλα, σύμφωνα με στατιστικά στοιχεία ο Dow Jones παραμένει σε bear για 206 συνεδριάσεις, ενώ ο S&P 500 για 146 συνεδριάσεις κατά μέσο όρο. Όπως φαίνεται και από τον πίνακα, κατά μέσο όρο ο Dow Jones και ο S&P 500 «βυθίζονται» κατά 35% από τα υψηλά της bull market. Αξίζει να σημειώσουμε πως η ακραία μεταβλητότητα και η αδυναμία των αγορών να προβλέψουν το οτιδήποτε, καθοδηγούμενες από πολιτικά μηνύματα οδήγησαν τον Dow την Παρασκευή στο +9,36% που αποτελεί και τη 10η υψηλότερη άνοδο σε μια συνεδρίαση στην ιστορία του δείκτη.

Συμπεραίνουμε, λοιπόν, πως ακόμα και αν σημειωθούν «σπασμωδικά» ράλι αντίδρασης όπως αυτό της Παρασκευής, πιθανότατα θα υπάρξει ακόμη μεγαλύτερη διόρθωση στη Wall Street το επόμενο διάστημα.

Φωτογραφία: Getty Images/Ideal Image