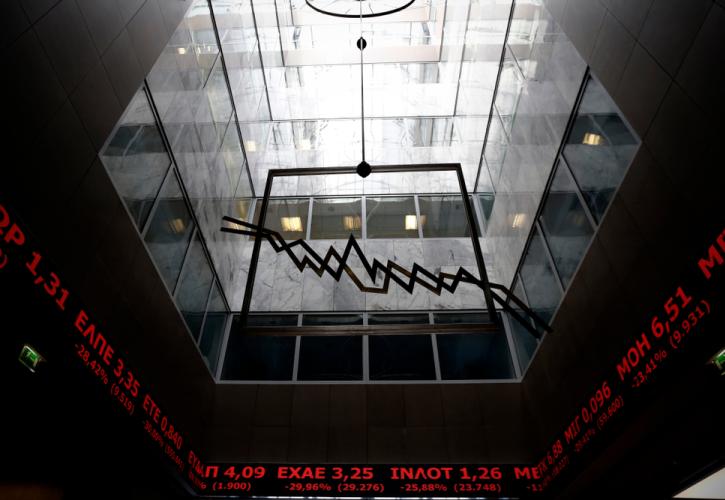

Ισχυρούς κλυδωνισμούς προκαλεί στις ευρωπαϊκές αγορές η πολιτική αβεβαιότητα που κυριαρχεί στη Γαλλία και το ρίσκο της επιλογής Μακρόν να οδηγήσει εκ νέου στις κάλπες τους πολίτες της χώρας, αυτή τη φορά για να εκλέξουν κυβέρνηση.

Πρώτο θύμα των επιλογών Μακρόν και των υψηλών πιθανοτήτων - σύμφωνα με τις δημοσκοπήσεις - εκλογής της Μ. Λεπέν είναι τα γαλλικά ομόλογα και οι ευρωπαϊκές τράπεζες. Οι τελευταίες βρίσκονται στο «μάτι του κυκλώνα», με τον Stoxx Banks να βουλιάζει κατά 8,85% σε πέντε μόλις ημέρες, φτάνοντας στις 132,6 μονάδες. Οι ελληνικές τράπεζες δεν κατάφεραν να βγουν από το κάδρο του ευρωπαϊκού τραπεζικού sell off, προχωρώντας σήμερα σε βίαιη πτώση της τάξεως 3,47%

Οι αναλυτές της Goldman Sachs, εντοπίζουν τρία σενάρια για τις γαλλικές εκλογές που υπόκεινται βέβαια σε σημαντική αβεβαιότητα. Υπάρχουν πιθανότητες οι επερχόμενες εκλογές στη Γαλλία να οδηγήσουν σε ένα status quo, με μια απόλυτη πλειοψηφία από τους συμμάχους του Μακρόν και την κεντροδεξιά. Δεύτερον, η ακροδεξιά μπορεί να ηγείται των δημοσκοπήσεων, αλλά εξακολουθεί να υπολείπεται της απόλυτης πλειοψηφίας. Συνεπώς, και υπό αυτές τις βάσεις οι δύο επιλογές που προκύπτουν θα ήταν μεταξύ μιας μειοψηφικής ακροδεξιάς κυβέρνησης ή μιας ευρύτερης, κυβέρνησης συνασπισμού που θα περιλαμβάνει και την κεντροαριστερά. Το τρίτο σενάριο έγγειται στην επικράτηση της ακροδεξιάς, με εξασφάλιση της απόλυτης πλειοψηφίας και μιας ξεκάθαρης εντολής σχηματισμού κυβέρνησης.

Σοβαρά ζητήματα αναμένεται να προκύψουν στο οικονομικό και δημοσιονομικό πεδίο. Είτε με μια μειοψηφική ακροδεξιά κυβέρνηση, είτε με έναν ευρύτερο συνασπισμό, ενδέχεται η Γαλλία να οδηγηθεί σε πολιτικό αδιέξοδο με σημαντικά βραδύτερη δημοσιονομική προσαρμογή αλλά περιορισμένες ευρύτερες οικονομικές επιπτώσεις. «Είναι πιο δύσκολο να εκτιμηθούν οι δυνητικές οικονομικές επιπτώσεις μιας πλειοψηφικής ακροδεξιάς κυβέρνησης, ιδίως λόγω της απουσίας μιας πλατφόρμας πολιτικής μέχρι στιγμής», αναφέρει η Goldman Sachs.

Ωστόσο, μια ακροδεξιά κυβέρνηση θα μπορούσε να παρέμβει στην ευρωπαϊκή οικονομική πολιτική. Πρώτον, ορισμένες από τις προτάσεις πολιτικής της ακροδεξιάς σχετικά με την ενιαία αγορά και τους μεταναστευτικούς περιορισμούς θα θεωρηθούν πιθανότατα αντίθετες με το ευρωπαϊκό δίκαιο και θα μπορούσαν να προκαλέσουν έντονες τριβές στο διάλογο με τις Βρυξέλλες. Δεύτερον, μεγάλα θεσμικά βήματα σε ευρωπαϊκό επίπεδο - όπως η έκδοση κοινού χρέους και η ένταξη της Ουκρανίας στην Ευρωπαϊκή Ένωση - πιθανότατα θα απαιτούσαν κοινοβουλευτική έγκριση και θα μπορούσαν να παρεμποδιστούν από την ακροδεξιά πλειοψηφία, όπως εκτιμούν οι αναλυτές του οίκου.

Επιστρέφοντας στα των αγορών, τα ζητήματα της Γαλλίας ενδέχεται να αποτελούν και αφορμή για την μεγαλύτερων διαστάσεων διορθωτική κίνηση που έλαβε χώρα σήμερα αλλά είχε ξεκινήσει εβδομάδες πριν στο Χρηματιστήριο Αθηνών. Να σημειωθεί πως μικρός ανασχηματισμός της κυβέρνησης δε άλλαξε τίποτα στην αντίληψη των επενδυτών (οι τοποθετήσεις δε γίνοντα με βάση το ποιοι αναλαμβάνουν υπουργοί) και ο όλος θόρυβος έρχεται εξ ολοκλήρου από την Ευρώπη.

Σε αυτό το πλαίσιο έρχεται να προστεθεί και το triple witching, δηλαδή η τριπλή λήξη στα παράγωγα, με τη λήξη των συμβολαίων και των δικαιωμάτων σε δείκτες και μετοχές την επόμενη Παρασκευή. Ανέκαθεν το rollover στα συμβόλαια προκαλεί ισχυρές πιέσεις στη spot, λόγω arbitrage. Το μεγάλο πρόβλημα της αγοράς που αναδεικνύεται για πολλοστή φορά (όταν υπάρχει μεγάλη λήξη) είναι το σαθρό market making και ο κερδοσκοπισμός μέσω των spreads πίσω από αυτό, λόγω των abritrage κινήσεων. Το παραγωγο έχει ένα premium. Συνεπώς πουλάνε συμβόλαια και εν συνεχεία αγοράζουν μετοχές. Σε αυτό το σημείο, όταν το κλείνουν, αγοράζουν παράγωγο (απο το roll over της νέας σειράς) και πουλάνε μετοχές.

Βέβαια, σε τέτοιες καταστάσεις όπου βγαίνουν «επιθετικές» πωλήσεις και προκύπτει έντονο «noise» από διάφορα «νέα - γεγονότα», σημασία έχει το ποιοι προβαίνουν σε αυτές τις κινήσεις και ποιοι περιμένουν στη γωνία για να αγοράσουν σε τιμές ευκαιρίας, είτε για να ενισχύσουν υπάρχουσες θέσεις, είτε για να χτίσουν βάσεις σε άλλες. Σύμφωνα με πληροφορίες του insider.gr από αρκετά desks, «κύμα» πωλήσεων έβγαινε από το retail και τους μικροεπενδυτές, τη στιγμή που ξένα funds και θεσμικοί αγόραζαν σταδιακά και άκοπα (τους ερχόντουσαν στα σημεία που ήθελαν τα κομμάτια) πολλές μετοχές που επιθυμούσαν.

Σε μια ρηχή αγορά όπως το ΧΑ, αρκετά desks μέσω του market making φοβίζουν έτι περαιτέρω και πιέζουν όσο δε πάει την αγορά, προκειμένου το retail να πειστεί και να αποχωρήσει σταδιακά και μεγαλύτεροι παίκτες αναλάβουν δράση. Και όλα αυτά όταν η Wall Street βρίσκεται σε επίπεδα ρεκόρ υποχωρώντας σε ήπιο βαθμό.

Φυσικά μια σειρά κρίσιμων διαγραμματικών στηρίξεων έσπασε όπως είναι οι 1.439, 1.424 και 1.414 μονάδες, φέρνοντας στο προσκήνιο τις 1.400, με ό,τι κάτι τέτοιο θα συνεπάγεται για την μεσοπρόθεσμη τάση. Πιθανώς η όποια εναπομείνασα «ουρά» πωλήσεων να οδηγήσει μέχρι και στις 1.390 μονάδες (θα φανεί τη Δευτέρα). Αντιστάσεις εντοπίζονται στις 1.465, στις 1.475 και στις 1.500+ μονάδες.

Η τάση σε πολλές μετοχές έχει γυρίσει σε πτωτική σε ημερήσιο γράφημα, όπως σε Metlen και ΔΕΗ όπως διέσπασαν με μεγάλη ένταση τη ζώνη των ΚΜΟ 200 (εκθετικού και απλού). Η πρώτη πέρασε ακαριαία και με μεγάλη ευκολία από τη ζώνη των 35,50 ευρώ, όπου διενεργήθηκε το placement και άλλαξαν χέρια 7,2 εκατ. μετοχές (από Ε. Μυτιληναίο σε ξένους και θεσμικούς), κλείνοντας με απώλειες 2,01% και τζίρο κοντά στα 11,5 εκατ. ευρώ. Η μετοχή έχει μπει σε oversold επίπεδα, ενώ έχει πρόσφατο χαμηλό στα 33 ευρώ (5 Απριλίου), σημείο που ξεκίνησε μια ανοδική κίνηση για τα 39,34 ευρώ. Αρκετά χάλασε και το διάγραμμα της ΔΕΗ όπου απέχει σημαντικά όχι απλώς στο να δώσει ισχυρό αγοραστικό σήμα (ο MACD συνεχίζει την πτωτική του πορεία χωρίς να φρενάρει κάπου), αλλά να ανακόψει την ένταση των πωλήσεων και να σταθεροποιηθεί. Το sell off οδήγησε τη μετοχή στα 10,60 ευρώ με απώλειες 3,37%

«Κάηκε» εύκολα σε βραχυπρόθεσμο η ανάκτηση της επενδυτικής βαθμίδας από τη Eurobank δια χειρός Moody's. Η Eurobank είναι η πρώτη τράπεζα που λαμβάνει την επενδυτική βαθμίδα από τον «βαρύ» οίκο, τη στιγμή που η DBRS την έχει δώσει στην Εθνική. Η απόδοση επενδυτικής βαθμίδας στην τράπεζα οφείλεται: α) στα ισχυρότερα χρηματοοικονομικά θεμελιώδη μεγέθη, με γνώμονα την ισχυρή δημιουργία κερδών και την αποδεδειγμένη ικανότητα αύξησης του βασικού κεφαλαίου τα τελευταία τρίμηνα, β) στην ισχυρότερη ποιότητα ενεργητικού και την άνετη θέση ρευστότητας και γ) στις περισσότερο διαφοροποιημένες ροές κερδών μεταξύ των ελληνικών τραπεζών, ιδίως μετά την απόκτηση πλειοψηφικού πακέτου μετοχών στην Ελληνική Τράπεζα.

Στο ταμπλό, ο Γενικός Δείκτης βούλιαξε κατά 2,19% στις 1.406,91 μονάδες (χαμηλό ημέρας στις 1.406,39 μονάδες), με τον τζίρο να ξεπερνά τα 141 εκατ. ευρώ και λόγω front running. Ο FTSE 25 με την πρώτη διάσπαση των 3.514 μονάδων, έσπασε με άνεση και το cluster των 3.495 - 3.500, βγάζοντας μια ακόμη μεγαλύτερη διόρθωση που ξεπέρασε το 200% Fibonacci του τελευταίου ανοδικού. Ο δείκτης έκλεισε με πτώση 2,45% στις 3.411,35 μονάδες. Ο Γενικός Δείκτης έχει διορθώσει κατά σχεδόν 6,55% από το υψηλό των 1.505,35 μονάδων.

Παράλληλα, ο Γενικός Δείκτης έσπασε σήμερα τους δύο ΚΜΟ 100 στις 1.419,73 μονάδες και στις 1.411,38 μονάδες, με τους δύο ισχυρούς πλέον ΚΜΟ 200 να εντοπίζονται στη ζώνη των 1.348,89 - 1.333,17 μονάδες.

Ισχυρό sell off καταγράφηκε στις τράπεζες που βούλιαξαν κατά 3,47% στις 1.240,86 μονάδες. Βαριές απώλειες 4,79% για Alpha Bank στα 1,54 ευρώ, με τη Eurobank να διολισθαίνει κατά 4,7% στα 2,047 ευρώ, που δυνητικά μπορεί να δεί μέχρι και τα 1,90 ευρώ και την Πειραιώς να βουλιάζει κατά 4,26% 3,60 ευρώ. Σημαντικό μάζεμα της προσφοράς στην Εθνική που υποχώρησε κατά 1,1% στα 7,89 ευρώ, έχοντας χαμηλό τα 7,76 ευρώ.

Κοντά στο να δώσει σήμα πώλησης είναι η μετοχή της Jumbo αν διασπάσει το επίπεδο των 25,50 που μπορεί να σημάνει μια πτώση μέχρι και στα 22,80 ευρώ περίπου. Σήμερα η μετοχή έκλεισε με πτώση 2,59% στα 25,62 ευρώ.

Βαθύ κόκκινο σε Titan στο -3,1% και τα 29,70 ευρώ και διυλιστήρια, με τη Motor Oil να διολισθαίνει κατά 2,98% και τα ΕΛΠΕ κατά 2,78%. Σε νέο χαμηλό η μετοχή του ΔΑΑ που έφτασε πλέον τα 7,90 ευρώ (-2,61%).

Καμία μετοχή της υψηλής κεφαλαιοποίησης δεν διασώθηκε. Viohalco (-3,23%), ElvalHalcor (-2,87%), Aegean (-2,08%), Ελλάκτωρ (-2,51%), ΕΥΔΑΠ (-2,44%), Cenergy (-1,55%), OTE (-0,95%) βρέθηκαν επίσης στο στόχαστρο. Προσπάθησαν να αντέξουν ΓΕΚ ΤΕΡΝΑ, ΟΠΑΠ περιορίζοντας τις απώλειες στο 0,36% και 0,6% αντίστοιχα στα 16,42 ευρώ και 14,83 ευρώ.