Κορυφαίο «play» για τους επενδυτές αποτελεί η Ελλάδα, σύμφωνα με τη Morgan Stanley, αναφορικά με την ανάκαμψη της οικονομίας και του τουρισμού μετά τις θετικές εξελίξεις από το μέτωπο των εμβολίων. Για το λόγο αυτό η αμερικανική τράπεζα θέτει σύσταση «overweight» για τις ελληνικές μετοχές με περιθώρια ανόδου που φτάνουν το 27%.

Σε ότι αφορά τις τέσσερις συστημικές τράπεζες η Morgan Stanley συστήνει «overweight» για την Εθνική Τράπεζα και την Alpha Bank και «equalweight» για τη Eurobank και την Τράπεζα Πειραιώς.

Καταλύτες για τη επενδυτική σύσταση της αμερικανικής τράπεζας, αποδεικνύονται το εμβόλιο και τα κεφάλαια που θα προέλθουν από το Ταμείο Ανάκαμψης. Όπως σημειώνει ο τουρισμός καλύπτει περίπου το 20% του ελληνικού ΑΕΠ, και πάνω από το 20% στις θέσεις εργασίας της χώρας, σχεδόν διπλάσιο από το επίπεδο οποιαδήποτε άλλη χώρας στην περιοχή. Έτσι αν υποθέσουμε ότι ένα εμβόλιο θα είναι διαθέσιμο στο β' με γ' τρίμηνο του 2021, η χώρα θα δει μια έντονη ανάκαμψη της οικονομίας της σε σχήμα V.

Για το σκέλος του Ταμείου Ανάκαμψης, η Morgan Stanley τονίζει πως στο β’ εξάμηνο του 2021, η Ελλάδα θα είναι η μεγάλη νικήτρια στην περιοχή της EEMEA (περιοχή Ανατολικής Ευρώπης, Μέσης Ανατολής και Αφρικής). Αν και η εστίαση των αγορών στο Ταμείο Ανάκαμψης έχει μειωθεί, η αμερικανική τράπεζα υπενθυμίζει ότι είναι πιθανό να τροφοδοτήσει την ανάκαμψη της εγχώριας αγοράς από το β’ τρίμηνο του 2021 (ακριβώς όταν ξεκινά και η τουριστική σεζόν), αλλά και ευρύτερα για το 2021, καθιστώντας την Ελλάδα κάτι περισσότερο από ένα «σύντομο trade» του τουρισμού, με αυτό το επενδυτικό «play» να έχει διάρκεια. Παράλληλα, η αμερικανική τράπεζα αναμένει έγκριση του Ταμείου Ανάκαμψης στα τέλη του 2020 ή στις αρχές του 2021, με τα περισσότερα εθνικά σχέδια της περιοχής να παίρνουν το «πράσινο φως» στο β' τρίμηνο του 2021, υποδηλώνοντας ότι οι εκταμίευσεις μεγάλης κλίμακας είναι πιθανό να ξεκινήσουν στο ενδιάμεσο του έτους.

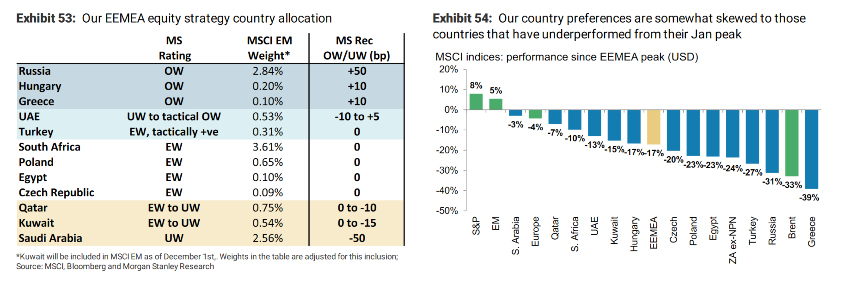

Σε ότι αφορά τις αποτιμήσεις των ελληνικών μετοχών, η Ελλάδα όπως αναφέρει η Morgan Stanley, διαπραγματεύεται κοντά σε ιστορικά χαμηλά επίπεδα, ειδικά σε όρους μακροπρόθεσμης αποτίμησης όπως ο δείκτης P/BV (δείκτης τιμής προς λογιστική αξία) . Όπως επισημαίνει τα μεγαλύτερα στοιχήματά της αφορούν τις χώρες που έχουν υποαποδώσει περισσότερο από τον Ιανουάριο με την ελληνική αγορά να έχει καταγράψει πτώση 39% σε αυτό το διάστημα, αποτελώντας έτσι την πρώτη της επιλογή.

Η αμερικανική τράπεζα διατηρεί θετική σύσταση για τις τράπεζες, αναγνωρίζοντας ωστόσο ότι αποτελούν τις πιο ριψοκίνδυνες μετοχές στην Ελλάδα αυτή τη στιγμή, ενώ δεν βρίσκονται και βασικό δείκτη MSCI Greece Standard. Όπως σημειώνει η πρόσφατη αυξημένη αβεβαιότητα γύρω από τη μετατροπή των CoCos της Τράπεζας Πειραιώς οδήγησε σε πτώση ολόκληρου του δείκτη, ακόμη και των αμυντικών μετοχών, κάτι που είναι αδικαιολόγητο σύμφωνα με την αμερικανική τράπεζα.

Παράλληλα οι μετοχές εκτός τραπεζών, προσφέρουν υψηλή μερισματική απόδοση που αγγίζει το 6,5%, με τις μεγαλύτερες σε κεφαλαιοποίηση ελληνικές μετοχές όπως είναι ο ΟΠΑΠ, η Jumbo και ο ΟΤΕ να αναμένεται να επωφεληθούν σημαντικά από την ανάκαμψη του τουρισμού. Οι μετοχές κατέγραψαν από τις καλύτερες επιδόσεις διεθνώς μετά το «άλμα» που προκλήθηκε από την αποτελεσματικότητα του εμβολίου της Pfizer. Ως αποτέλεσμα αυτού, η Morgan Stanley εκτιμά ότι οι πολύ καλές επιδόσεις των εγχώριων μετοχών θα συνεχιστούν κατά τη συνεχιζόμενη κυκλική ανάκαμψη.